На прошлой неделе Банк России ожидаемо повысил ключевую ставку, почти доведя ее до десятилетнего максимума (и вполне можно предположить, что он будет повторен, если не превышен, уже в этом году). При этом вопреки большинству западных экспертов и политиков, рассказывающих о том, что санкции работают и российская экономика страдает от падающего экспорта и дефицита бюджетного финансирования, Набиуллина, комментируя решение по ставке, заявила, что «впервые за последние десять лет в России наблюдается циклический перегрев экономики и требуется длительный период сохранения высоких ставок для охлаждения спроса». Эти заявления многими были восприняты как свидетельство того, что при высоких военных расходах финансовые власти теряют контроль над инфляцией и экономика находится на грани разбалансировки.

Насколько правильны — и, что даже более важно, своевременны — действия главного российского банка и какими могут оказаться их последствия в ближайшие несколько месяцев?

Прежде всего следует согласиться с мнением руководства Банка России в том, что в последние годы в стране наблюдается существенный рост спроса: как со стороны правительства, так и со стороны населения. Расходы бюджета с 2021-го по 2024 год вырастут более чем на 12 трлн рублей, или 7% ВВП; возобновился рост реальных доходов (в прошлом году они выросли на 5,4%, а реальные зарплаты — на 7,8%); существенно сократился отток капитала (а некоторая доля оставшегося является фиктивной — россияне массово обзаводятся кредитными картами банков дружественных стран, но часть расходов по ним совершается в России). Сам Банк России внес заметный вклад в данный тренд, увеличивая денежную массу на 19−22% в год в 2022—2023 гг. (отчасти, вероятно, за счет покупки у Минфина несуществующих — а точнее, замороженных в европейских юрисдикциях — активов Фонда национального благосостояния). В результате цены фронтально пошли вверх — особенно в тех сегментах, которые заменили выпавшие зарубежные услуги (в гостиничном секторе, внутреннем туризме, авиаперевозках). Это нарастание спроса действительно не выглядит случайным или краткосрочным — хотя ситуация и не столь однозначна.

Между тем решение Банка России было принято в момент, когда целый ряд факторов, в течение последних лет способствовавших перегреву экономики, оказался исчерпан. Давайте взглянем на основные источники роста совокупного спроса в 2022—2024 гг., чтобы оценить поворотный характер момента.

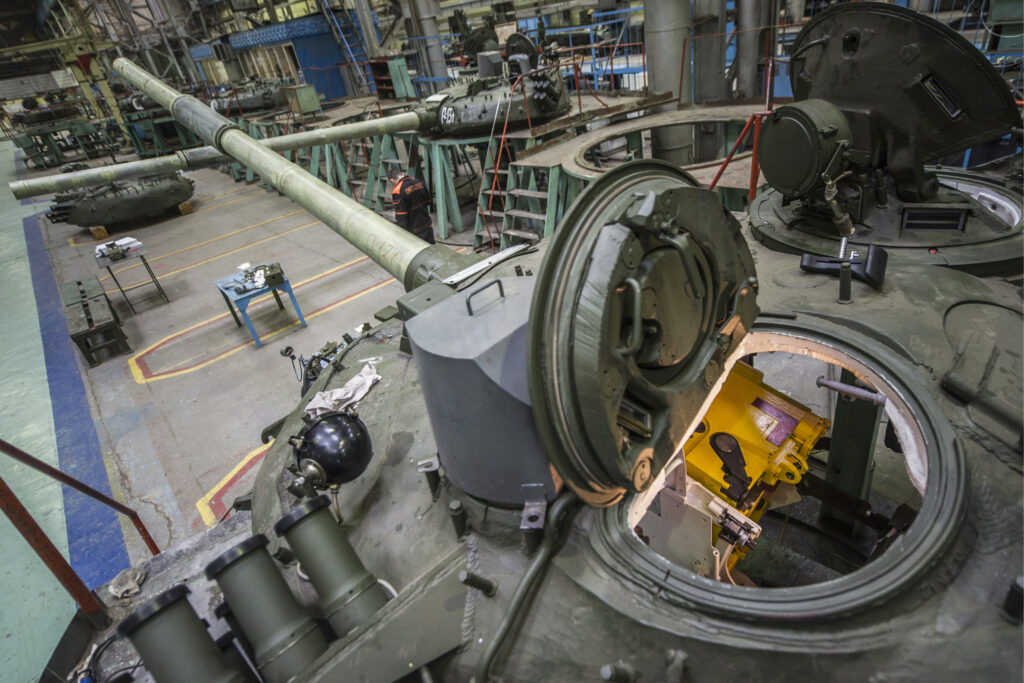

Во-первых, это рост военных расходов (в совокупности за эти три года он составил почти 11 трлн рублей по сравнению с уровнем 2021 года, если бы тот оставался неизменным), стимулирующий рост спроса со стороны производящих военную продукцию заводов на продукцию смежников, а также повышение доходов работников как в ВПК, так и в связанных с ним отраслях. Стоит вспомнить и огромные выплаты контрактникам и мобилизованным, которые оцениваются аналитиками в сумму около 3 трлн рублей с начала войны. Во-вторых, это государственные программы стимулирования спроса на жилье: с 2022-го по 2024 год по ним было выдано около 4 трлн рублей льготных кредитов, а покупатели вложили в сектор еще до 1,5 трлн рублей собственных средств. В-третьих, это рост зарплат в рыночном секторе, где предприниматели вынуждены либо конкурировать с военными производствами, либо реагировать на обусловленный эмиграцией и запретом на удаленную занятость дефицит российских работников, а также на сокращение притока иностранной рабочей силы. В-четвертых, можно отдельно упомянуть пресловутое импортозамещение — пусть не столько в промышленности, сколько в сфере услуг (тут можно вспомнить внутренний туризм, ресторанный бизнес, развлечения и перевозки, бум в которых в последнее время отмечают и российские, и западные эксперты).

Летом 2024 года каждый из этих факторов достиг максимума — причем во всех случаях это было никак не связано с усилиями Банка России.

С 1 июля правительство закрыло программу льготной ипотеки, и это решение, объявленное заранее, вызвало ажиотажные покупки как жилья, так и товаров для ремонта (за первую половину 2024 года было выдано рекордное для такого периода количество ссуд, а только в июне объем выдачи составил 80% от суммы кредитов, выданных за весь 2021 год). Остановка этой программы сама по себе является значимым инструментом сокращения совокупного спроса — причем более действенным, чем повышение ставки на 200 базисных пунктов. В строительном секторе это уже оценили (никаких рекордов ввода жилья в 2024 году не предвидится), а рынок ждет падения цен на жилую недвижимость, которая по результатам реализации льготной ипотечной программы подорожала в крупных городах на 60−110%. В этой сфере перегрев — причем не совсем циклический и не вполне органичный — почти преодолен (это может иметь эффект домино: этот сектор потребляет в восемь раз больше стали и черных металлов, чем российская тяжелая промышленность).

В финансировании ВПК и в целом военных усилий правительства также наблюдаются некоторые признаки умеренности. Проект трехлетнего бюджета не закладывает роста расходов на «оборону» в 2025 и 2026 годах, а стандартное денежное довольствие контрактников, установленное в 2022 году на уровне около 200 тысяч рублей в месяц, пока не собираются пересматривать. Пока приходят лишь сообщения о повышении единовременного бонуса при заключении контракта (до 1 млн рублей в Краснодарском крае, 1,8 млн в Санкт-Петербурге и 1,9 млн в Москве) — но это в основном касается тех регионов, которые поставляют на фронт небольшую долю солдат. Между тем появление «новых богатых» и надежды на то, что они «разгонят» экономический рост, фиксировались только тогда, когда выплаты контрактникам не просто были высокими, а устойчиво росли — в пусть и в основном за счет увеличения числа завербованных, а сейчас оно не увеличивается.

Стремительное повышение реальных зарплат, достигшее пика в первой половине 2024 года (когда Росстат сообщал об их повышении в реальном выражении на 12,9% год к году), также может замедлиться: по крайней мере, из IT сектора уже приходят сообщения о том, что увеличение предлагаемых окладов больше не опережает инфляцию, а именно этот сегмент лидировал на рынке в последнее время. Официальные прогнозы роста реальных зарплат на 2024 год составляют сейчас 6,5%, что существенно ниже прошлогоднего показателя (даже если прогноз окажется неверным, нового рекорда ждать не приходится) — поэтому если не до конца этого года, то в 2025-м «зарплатное» давление на потребительский рынок может снизиться. Дополнительным фактором здесь выступает и повышение НДФЛ с 2025 года для высокодоходных групп граждан, что дополнительно замедлит рост располагаемых доходов, а в некоторых случаях даже может остановить его (бюджетные же расходы, которые могут вырасти в результате реформы, дойдут до экономики с определенным лагом).

То же самое относится и к малому и среднему бизнесу: в 2022—2023 гг. на волне импортозамещения и бума в сфере услуг этот сектор чувствовал себя настолько неплохо, что фиксировались случаи перехода высокооплачиваемых работников с наемных позиций «на вольные хлеба». Однако рост цен на услуги предприятий сферы услуг оказался настолько значительным (например, в гостиничном секторе они в два-три раза превышали официальный темп инфляции), что лето 2024 года может не повториться: люди попросту не смогут платить запрашиваемые малым бизнесом цены в условиях замедления темпов роста зарплат и ужесточения условий кредитования. Этот тренд сократит спрос на сопутствующие товары, услуги смежников и найм сезонной рабочей силы (тем более что отток иностранных рабочих заставит повышать эффективность производств, а не полагаться на практически неограниченное предложение дешевого труда).

Все это формирует ощущение своеобразной развилки. Одним вариантом развития событий является пессимистический сценарий, который рисует тот же Банк России. По мнению его аналитиков, страну ждет «схлопывание» импорта, резкое замедление темпов экономического роста, а также стагнация и реальных зарплат, и инвестиционной активности (честно говоря, довольно странно видеть такой прогноз на фоне повышения ставки: если угроза замедления реальна, 16% годовых могли казаться более чем достаточными). Чтобы этот сценарий реализовался, необходимо сохранение жесткой кредитной политики на фоне дополнительных мер сокращения государственного спроса (какими могут быть демобилизация или сокращение государственного оборонного заказа, что пока представляется нереальным). Другой вариант — это весьма умеренное замедление: с сокращением темпов роста ВВП с 4,1−4,3% в 2024 году до 2,2−2,3% в 2025-м, с не слишком радикальным увеличением расходов бюджетной системы (в среднем на 8−12%, что более или менее будет соответствовать темпам инфляции) и снижением темпа роста реальных зарплат до 3−3,5% (а реальных доходов — до 2%). Любой из этих сценариев позволит финансовым властям перейти к снижению ставки весной 2025 года — вероятно, после еще одного ее повышения в текущем году. Катастрофических событий на валютном рынке я пока не предвижу: в ближайшие месяцы закончится адаптация к новому механизму формирования валютного курса, а серьезно «подвисающие» ныне внешнеторговые расчеты постепенно уйдут в «черную зону» с использованием криптовалют и прямых зачетов.

Иначе говоря, российская экономика, неестественно быстро расширявшаяся в последние годы на основе многоканального — но прежде всего инициированного правительством — вброса денег, к середине 2024 года отыграла его позитивный эффект. Рост происходил прежде всего на основе недозагруженных мощностей, а инвестиции концентрировались либо в оборонном и инфраструктурном секторах, либо в малом и среднем бизнесе, где эффект от них ощущался в короткие сроки. Чтобы процесс приобрел бóльшую устойчивость, правительству стоило бы удерживать относительно низкие ставки и предпочесть продолжение роста борьбе с инфляцией. Этот выбор, несомненно, нес в себе существенные угрозы, но был возможен, так как пределы роста достигнуты не были. Решение Банка России противостоять ускорению инфляции любой ценой может завершить военный рост российской экономики уже в 2025 году. Это ни в коем случае не станет катастрофой, но может оказаться тем пунктом, с которого у российского населения начнет накапливаться усталость от экономических последствий войны, так как совершенно очевидно, что пока ее воспринимает как угрозу своему благополучию явное меньшинство россиян. Станет ли Банк России ответсвенным за замедление следующего года, зависит от того, насколько гибкой окажется его денежно-кредитная политика и сможет ли она поспособствовать тому, чтобы российская экономика, раскачивающаяся на волнах, вызванных войной, санкциями, и приростом спроса, все же не утонула.