Мировой рынок нефти отреагировал на заявление, сделанное в ходе Петербургского международного экономического форума, о том, что Россия и Саудовская Аравия пересмотрят существовавшие ранее планы по сокращению добычи нефти. По оценкам министра энергетики Александра Новака, падение добычи в Венесуэле привело к снижению фактических объемов мировой добычи нефти примерно на 900 тысяч баррелей в день. И это в дополнение к согласованному снижению добычи на 1,8 млн баррелей, которое было достигнуто на встрече ОПЕК в декабре 2016 года.

Сокращение добычи в Венесуэле по времени совпадает с решением США выйти из Совместного всеобъемлющего плана действий (СВПД) по ядерной программе с Ираном, что создает серьезные трудности иранскому нефтяному сектору и угрожает дальнейшим сокращением глобальных поставок.

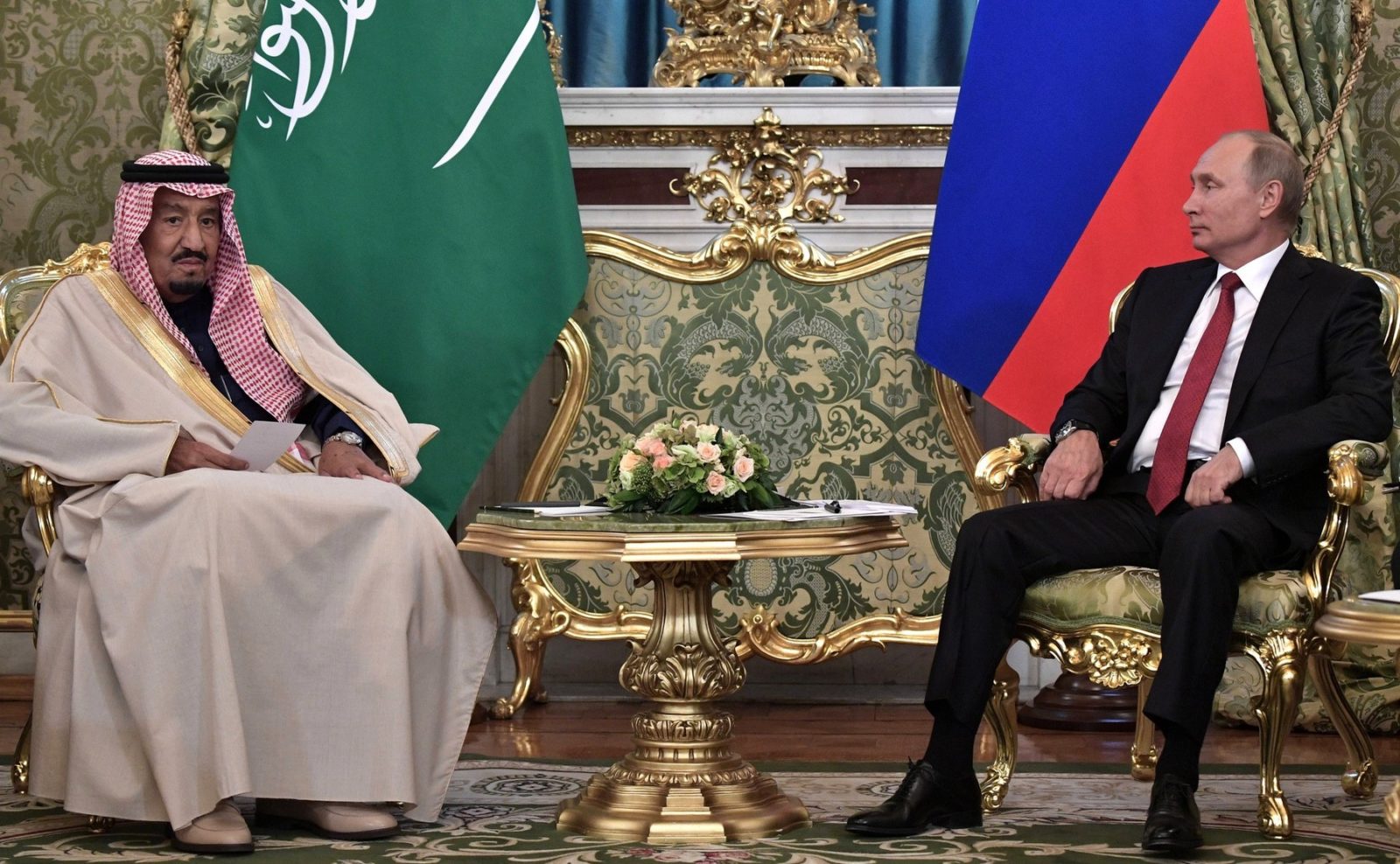

На этом фоне пристального внимания заслуживают сообщения о переговорах между Москвой и Эр-Риядом. Речь идет о возможности заключения между двумя странами долгосрочного соглашения о координации объемов добычи, что позволит влиять на цены на нефть. Что изменят эти переговоры? Сотрудничество с ОПЕК, безусловно, дает России дополнительный рычаг «мягкой силы». Однако оно же ограничивает российским компаниям гибкость в переговорах, заставляя их включиться в сложный процесс поиска политических и финансовых компромиссов в Персидском заливе. Также неясно, есть ли у Москвы рычаги давления на Эр-Рияд, которые можно было бы использовать для снижения цен в обмен на большую долю рынка.

При этом российские нефтяные компании уже давно надеются на отмену соглашения о сокращении производства, но до недавнего времени со стороны политиков была готовность придерживаться его.

Обоснование для отмены договоренностей о сокращении добычи

Решение Кремля координировать прекращение режима сокращения добычи вызвано в первую очередь изменением рыночных условий: запасы нефти истощаются и если не скорректировать добычу в странах ОПЕК, то имеющийся спрос не сможет быть удовлетворен. Но в российском нефтяном сотрудничестве с Саудовской Аравией все же поражает один момент, а именно та степень навязывания инициативы сверху вниз. Министр энергетики Александр Новак отмечал, что ключевую роль в России в этом отношении имела не поддержка со стороны промышленности, а публичная позиция Владимира Путина.

Перед тем, как в декабре 2016 года было подписано соглашение об ограничении добычи, свое несогласие с этим шагом выражал глава «Роснефти» Игорь Сечин. В середине 2017 года Сечин предупредил, что несмотря на соглашение с ОПЕК, участники рынка готовятся нарастить добычу. Президент «ЛУКОЙЛА» Вагит Алекперов был менее скептичен в отношении соглашения, когда сокращение объемов добычи уже начало приносить эффект. Алекперов заявлял, что для стабильности рынка цены должны быть зафиксированы на уровне $ 50−60 за баррель, но любой резкий рост чреват дальнейшей нестабильностью. Алекперов также полагал, что «если цена достигнет $ 60 за баррель, то пора сворачиваться». В свою очередь «Газпром нефть» недавно сообщила в своем отчете, что компания может не выполнить все параметры стратегии на 2013−2020 гг. из-за последствий сделки об ограничении добычи нефти.

Сезонные колебания поставок газа и добычи арктической нефти на суше стали дополнительной проблемой для соблюдения Россией условий соглашения ОПЕК+. Восстановление добычи нефти на северных месторождениях ведет к тому, что приходится сильнее сокращать добычу на других месторождениях — это влияет на старые месторождения и провоцирует снижение добычи на более новых месторождениях, которые, как правило, являются для компаний-операторов более прибыльными. И хотя вопрос рентабельности не был решающим, но он все же помог подтолкнуть Минэнерго к разработке в прошлом году законопроекта, предусматривающего снижение на 50% налога на добычу полезных ископаемых для старых, обводненных месторождений.

Нефтяные компании, вероятно, предпочли бы иметь большую свободу в управлении новыми месторождениями и хотели бы получить больше доли рынка в Азиатско-Тихоокеанском регионе. На фоне роста цен на нефть выручка компаний увеличилась, но всего спустя два дня после того, как стало известно об ослаблении ограничений ОПЕК+, «Роснефть» приступила к тестовому увеличению добычи нефти и нарастила ее на 70 тысяч баррелей в сутки. В свою очередь представитель «ЛУКОЙЛ» сообщил, что и его компания способна быстро восстановить половину сокращенной из-за сделки ОПЕК+ добычи нефти.

В первую неделю июня добыча нефти в России достигла 11,09 млн баррелей в сутки, что на 143 тысячи баррелей превышает установленный ОПЕК предельный уровень. Компании явно стремятся нарастить добычу в ущерб ценам, на которые также оказывает влияние геополитическая обстановка.

Саудовская Аравия обводит вокруг пальца

Предупреждение Сечина о росте добычи в других странах оказалось верным (за исключением Венесуэлы). Этому в первую очередь способствовало наращивание добычи в США: на момент заключения сделки ОПЕК+ Соединенные Штаты добывали 8,6 млн баррелей в сутки, а сегодня — около 10,77 млн. Европейские нефтеперерабатывающие заводы покупают больше нефти в США, в то время как Россия ориентирует свои поставки в основном на Китай и Азиатско-Тихоокеанский регион. При этом Китай в последнее время наращивает импорт американской нефти, что стало сейчас частью переговоров с Вашингтоном, ведущихся с целью предотвратить полномасштабную торговую войну.

Увеличение добычи в США по времени совпало со сложным периодом для российских нефтяных компаний, характеризующимся вызванными санкциями ограничениями, политическими рисками и зависимостью от долгового финансирования. В этот же период среди импортеров распространилась обеспокоенность насчет того, что рост цен на нефть негативно скажется на экономическом росте. В частности, это и привело к тому, что Эр-Рияд пересмотрел свою политику. Снижение цены с $ 75−80 до отметки ближе к $ 60 не окажет большого влияния на добычу сланцевой нефти в США. Кроме того, российские компании не могут приобрести сланцевые технологии из-за санкций, а у Саудовской Аравии таких ограничений нет. Хотя пока технологии, связанные с добычей сланца, не являются жизненно необходимыми, но чем дольше цены остаются низкими, тем сильнее будет возрастать важность доступа к ним.

Более легкий доступ Саудовской Аравии к технологиям дает этой стране большую гибкость в будущем по сравнению с находящейся в международной изоляции Россией. Национальная нефтяная компания Саудовской Аравии Saudi Aramco уже заключила сделку с американской корпорацией Halliburton, крупным игроком на сланцевом рынке. Цель этой сделки — помощь в наращивании добычи на трех газовых месторождениях. Новые методы и технологии могут быть использованы для увеличения объемов добычи газа, что позволит Саудовской Аравии использовать внутри страны меньше нефти для производства электроэнергии и, соответственно, больше экспортировать. Россия предпринимала попытку войти в сектор природного газа Саудовской Аравии, чтобы сохранить хоть какое-то влияние на происходящие в нем процессы. Но США могут предложить Эр-Рияду ноу-хау и сланцевые технологии, которых нет у России.

Москва также признала, что ей нужна стоимость нефти в $ 100−110 за баррель, чтобы выгодно развивать участки недр на своем арктическом шельфе. Ослабление режима сокращения добычи было неизбежным из-за состояния рынка, но диапазон цен на нефть в ближайшей и среднесрочной перспективе не позволит России осуществить свои планы по развитию месторождений в Арктике (единственно возможный вариант здесь — снижение издержек за счет технологических инноваций, с которыми у России пока возникают сложности). В долгосрочной перспективе это приведет к тому, что Москва лишится существенных налоговых поступлений — особенно с учетом того, что налог на добычу полезных ископаемых (НДПИ) будет повышен, а экспортные пошлины обнулены.

Клубок противоречий

Установление более низкого ценового диапазона приведет к тому, что на российские компании («Роснефть» и «ЛУКОЙЛ») возрастет давление с тем, чтобы они сделали ставку на разработку более дешевых резервов в других местах. К сожалению для России, эти другие места находятся в основном на Ближнем Востоке. Сотрудничество с Саудовской Аравией имеет в этой связи важное значение с точки зрения планирования. Волатильность рынка затрудняет выработку долгосрочных инвестиционных планов. Но это сотрудничество наряду с расширением участия в нефтяном секторе региона в целом (в Иране, Иракском Курдистане и Ливии) имеет свою цену.

Иран, выступающий в поддержку стоимости нефти в диапазоне $ 60−65 за баррель, ответил на санкции США и увеличение добычи призывом о помощи к другим членам ОПЕК. «ЛУКОЙЛ» приостановил свои проекты в Иране из-за рисков, связанных с санкциями, что можно рассматривать как сочетание финансовой осторожности и стремления избежать гнева Вашингтона, который мог бы навредить проектам в Ираке. Москва изо всех сил старалась балансировать между Эр-Риядом и Тегераном. В середине мая она даже заключила с Ираном временное соглашение о создании зоны свободной торговли. Но на энергетической стороне этого уравнения позиции Саудовской Аравии сильнее, и Кремль, вероятно, будет в большей степени ориентироваться на Эр-Рияд. Запланированная на 22 июня встреча ОПЕК в Вене неизбежно будет напряженной.

При этом вокруг самой России растет число противоречащих друг другу интересов, происходящих от различных региональных партнеров. Инвестиционный фонд Mubadala Petroleum из ОАЭ приобрел 44% акционерного капитала дочерней компании «Газпром нефти» в надежде на углубление сотрудничества в будущем. Катар владеет 14,16% акций «Роснефти». Частная газовая компания «Новатэк» пытается привлечь саудовскую государственную нефтяную компанию Saudi Aramco к участию в проекте по сжижению природного газа «Арктик СПГ-2». «Роснефть» внимательно следит за обстановкой в Ливии и начала переговоры с Багдадом о судьбе Курдистана с учетом своих интересов в его нефтегазовой отрасли.

В совокупности эти сделки, несомненно, позволили России усилить свои позиции на Ближнем Востоке. Но это не может устраивать всех. Не случайно Саудовская Аравия предложила сбалансировать нефтяные рынки и снизить цены на энергоресурсы путем увеличения добычи после того, как США решили выйти из Совместного всеобъемлющего плана действий с Ираном. Россия, вероятно, поддержала эту инициативу, приняв во внимание потребности своих компаний и рост добычи в других странах.

Пока не будет доказательств готовности брать на себя дополнительные политические риски, связанные с проектами в Иране, Ирак будет оставаться более важным направлением. В частности, это означает большее давление на «Роснефть», т.к. Багдад требует от нее прозрачности в работе в Курдистане. Остается неясным, как Москва балансирует между интересами конкурирующих сторон в Курдистане, но напряженность между Саудовской Аравией и Ираном после сворачивания СВПД только усиливается. В этой ситуации Москва может оказаться в тупике, пытаясь сдержать все стороны довольно слабой рукой при больших ставках, стоящих на кону.